目前,2022年度企业所得税汇算清缴正在进行,不少纳税人对亏损弥补企业所得税申报不是太清楚,本文以三个案例进行说明。

一、政策要点

1. 税法定义的亏损额

亏损额是指企业每一纳税年度的收入总额减除不征税收入、免税收入和各项扣除后小于零的数额。

2. 亏损结转年限

(1)一般企业纳税年度发生的亏损,准予向以后年度结转,结转年限最长不得超过五年。

(2)受疫情影响较大的困难行业企业、电影行业2020年度、2021年度发生的亏损,最长结转年限由5年延长至8年。(财政部税务总局公告2021年第7号)将该政策执行期限延长至2021年12月31日。

(3)当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

3. 政策性搬迁。企业以前年度发生尚未弥补的亏损的,凡企业由于搬迁停止生产经营无所得的,从搬迁年度次年起,至搬迁完成年度前一年度止,可作为停止生产经营活动年度,从法定亏损结转弥补年限中减除;企业边搬迁、边生产的,其亏损结转年度应连续计算。

4. 筹建期。企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,即企业可以在开始经营之日的当年一次性扣除,也可以作为长期待摊费用不少于3年进行扣除。

5. 清算。企业清算中应依法弥补亏损。

6. 合伙企业。合伙企业的合伙人是法人和其他组织的,合伙人在计算其缴纳企业所得税时,不得用合伙企业的亏损抵减其盈利。

7. 特殊性重组

(1)合并。被合并企业合并前的相关事项由合并企业继承;可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率。

(2)分立。被分立企业已分立除去相关资产相应的所得税事项由分立企业继承。被分立企业未超过法定弥补期限的亏损额可按分立资产占全部资产的比例进行分配,由分立企业继续弥补。

8. 稽查查补。对企业以前年度的检查,调增的应纳税所得额允许弥补该亏损。

9. 境内外弥补。境外营业机构的亏损不得抵减境内营业机构的盈利;境内企业的亏损允许境外所得进行弥补;境外不同国家之间的企业盈亏可以互相弥补;境内已用境外盈利弥补的亏损不得再用以后年度境内盈利重复弥补。

二、注意事项

1. “困难行业企业”的具体范围,包括交通运输、餐饮、住宿、旅游四大类。

2. 纳税人弥补以前年度亏损时,应按照“先到期亏损先弥补、同时到期亏损先发生的先弥补”。

3. 企业季度预缴所得税时,可以弥补以前年度亏损。如果纳税人以前年度结转亏损额需要用2022年度纳税调整后所得弥补以前年度亏损时,不得先报送2023年1季度企业所得税纳税申报表,否则会导致亏损弥补数据错误,无法正常办理年度纳税申报。

4. 分立转出的亏损额是指本年度企业分立按照企业重组特殊性税务处理规定转出的符合条件的亏损额。分立转出的亏损额按亏损所属年度填报,转出亏损的亏损额以正数表示。

5. 合并、分立转入的亏损额是指企业符合企业重组特殊性税务处理规定,因合并或分立本年度转入的不超过税法亏损弥补年限规定的亏损额。合并、分立转入的亏损额按亏损所属年度填报,转入的亏损额以负数表示。

三、案例填报分析

企业所得税年度申报表填报弥补亏损涉税事项主要关联表单,如图;

1.一般企业填报弥补亏损涉税事项

A公司主营建筑服务,2017—2021年发生亏损尚未弥补完毕,2022年度实现盈利。2017年亏损20万元,2018年亏损3万元,2019年亏损5.5万元,2020年亏损0.8万元,2021年亏损6万元,2022年度盈利18万。一般企业只需要按照亏损发生的自然年度顺序进行亏损弥补即可。由于A公司为一般企业,最长的弥补亏损年限为5年,因此2017年尚未弥补完的2万元就不能再结转到以后年度进行弥补了,而2018年及后续年度未弥补完的亏损,仍继续结转后年度。

2. 高新技术企业填报弥补亏损涉税事项

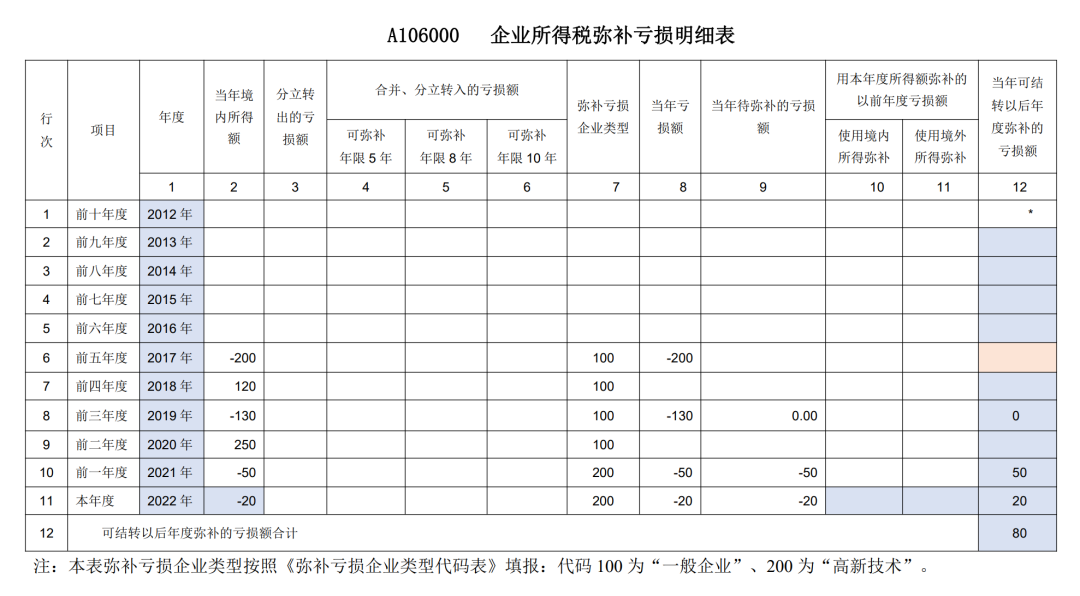

甲企业2015年3月成立,2015年亏损100万元,2016年盈利50万元,2017年亏损200万元,2018年盈利120万元,2019年亏损130万元,2020年盈利250万元,2021年亏损50万元,2022年亏损20万。2020年,该企业取得高新技术企业证书,2022年继续有效。2018年及以前年度第六列弥补亏损企业类型均为一般企业,2019年高新技术企业证书有效,因此弥补亏损企业类型填报200高新技术。

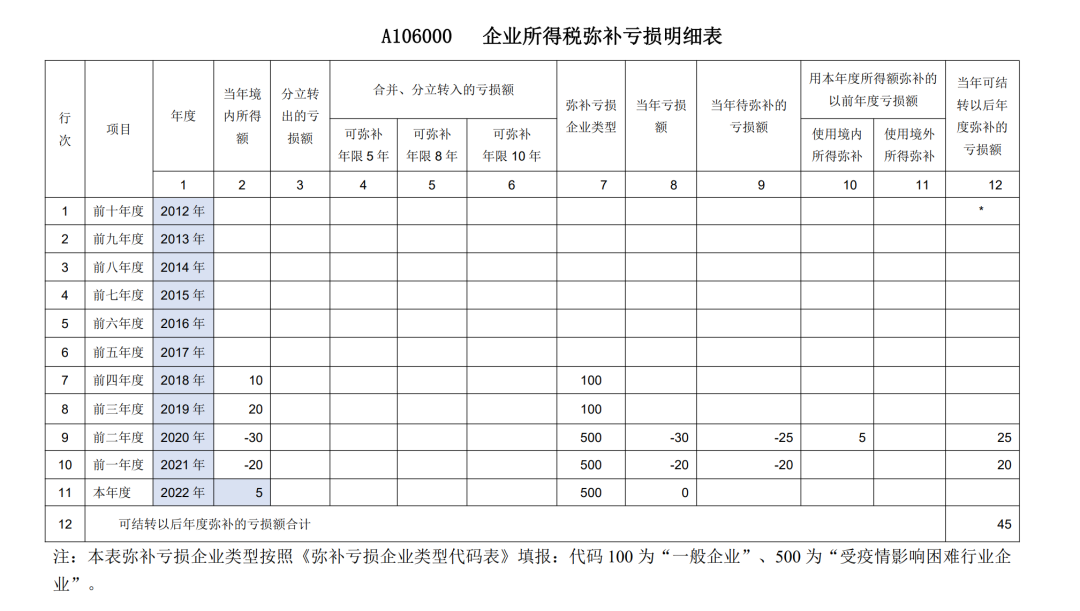

3. 困难企业填报弥补亏损涉税事项

C企业为交通运输企业,2018年成立,无境外所得,无合并分立事项,成立当年盈利10万元,2019年盈利20万元,2020年受疫情影响亏损30万元,2021年受疫情影响亏损20万元,2022年盈利5万元。根据新政策,2020年的亏损最长弥补年限由2025年、延长到2028年。2021年的亏损最长弥补年限由2026年、延长到2029年。

申报填报:

再将有关数据填入《A106000企业所得税弥补亏损明细表》第11行填入相关内容。

四、政策依据

1.《企业所得税法实施条例》第十条、第十七条、第十八条

2.《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)

3.《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)

4.《财政部 国家税务总局关于企业清算业务企业所得税处理若干问题的通知》(财税〔2009〕60号)

5.《国家税务总局关于查增应纳税所得额弥补以前年度亏损处理问题的公告》(国家税务总局公告2010年第20号)

6.《国家税务总局关于发布〈企业政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号)

7.《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)

8.《国家税务总局关于延长高新技术企业和科技型中小企业亏损结转弥补年限有关企业所得税处理问题的公告》(国家税务总局公告2018年第45号)

9.《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)

10.《财政部 税务总局关于电影等行业税费支持政策的公告》(财政部 税务总局公告2020年第25号)

11.《财政部 税务总局发展改革委工业和信息化部关于促进集成电路和软件产业高质量发展企业所得税政策的公告》(财政部 税务总局公告2020年第45号)

12.《财政部 税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部 税务总局公告2021年第7号)

上一篇:亏损弥补的企业所得税处理

下一篇:经营租赁的资产在企业所得税税前应该如何调整?