NO.1 优惠政策

目前阶段性政策:

1. 《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)

2. 《财政部 税务总局关于延长部分税收优惠政策执行期限的公告》(财政部 税务总局公告2021年第6号)

3. 《财政部 税务总局关于设备、器具扣除有关企业所得税政策的公告》(财政部 税务总局公告 2023年第37号)

企业在2018年1月1日至2027年12月31日期间新购进的设备、器具(除房屋、建筑物),单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,仍按企业所得税法实施条例、财税〔2014〕75号、财税〔2015〕106号)等相关规定执行。 所称设备、器具,是指除房屋、建筑物以外的固定资产。

2018年1月1日至2027年12月31日,企业新购进(包括以货币形式购进或自行建造两种形式,其中以货币形式购进的固定资产包括购进的使用过的固定资产)单位价值不超过500万元的设备、器具可一次性在税前扣除,该政策适用于所有行业企业,已经涵盖了特定行业小型微利企业的一次性税前扣除政策。

在此期间,特定行业企业可适用设备、器具一次性税前扣除政策,不再局限于小型微利企业新购进的单位价值不超过100万元的研发和生产经营共用的仪器、设备。

NO.2 申报要点

1. 企业选择享受一次性扣除政策的,在固定资产投入使用月份的次月所属年度一次性税前扣除,未选择享受一次性税前扣除政策的,以后年度不得再变更。

2. 关于购进时点的确定:

(1)以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按发票开具时间确认。

(2)以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认。

(3)自行建造的固定资产,按竣工结算时间确认。

3. 享受该政策无需进行备案或特殊申请处理,只需要在季度申报时填写《企业所得税月(季)度预缴纳税申报表(A类)》(A200000)第6行次《资产加速折旧、摊销(扣除)优惠明细表》(A201020),并在年度企业所得税纳税申报时填写《资产折旧、摊销及纳税调整明细表》(A105080)第11相关行次以及对应固定资产类型相关行次即可享受扣除政策。

4. 在填写上述纳税申报表时,一定要注意将会计财务报表的资产折旧信息填写进纳税调整表中,并留存以下资料备查:

(1)有关固定资产购进时点的资料(如以货币形式购进固定资产的发票,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等)。

(2)固定资产记账凭证。

(3)核算有关资产税务处理与会计处理差异的台账。

NO.3 处理实操

举例讲解:A公司2022年12月购入一台200万元的运输工具,会计上按照直线法计提折旧,折旧年限为5年,残值为0,则每年会计折旧额为40万元。A公司在缴纳企业所得税时选择采用一次性税前扣除方法。

所属期2023年度企业所得税汇算清缴申报表填列:

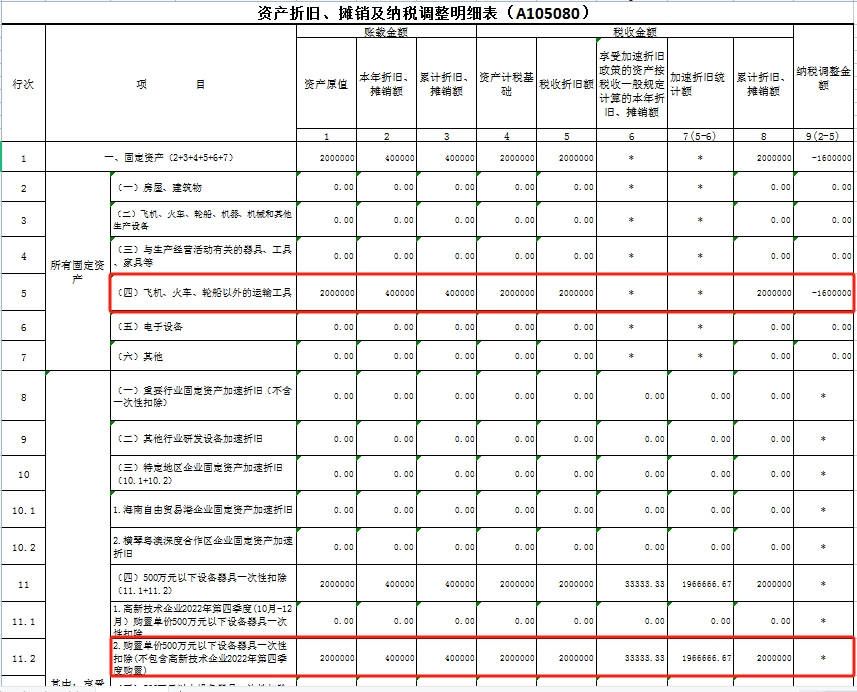

1.填写A105080资产折旧、摊销及纳税调整明细表

2.同时生成A105000纳税调整项目明细表

NO.4 税会差异及处理思路

友情提醒:

企业享受固定资产加速折旧政策时,不强制要求企业税收和会计处理一致,允许存在税会差异,享受500万元以下一次性扣除政策时,进行纳税调减处理。

而随着设备的使用,如上例,会计上仍在计提折旧,需要在后续年度将税会差异进行纳税调增处理。