免税、缴税,普票、专票,3%、5%,小规模纳税人遇到不同业务,应该如何填写增值税申报表呢?今天,申税小微整理了4个情形5个案例,和您一起来学习。

四种具体情形

情形一:季度销售额未超45万且未开具增值税专用发票

情形二:季度销售额未超45万但有开具增值税专用发票

情形三:季度销售额超过45万但未开具增值税专用发票(分为无5%征收率和有5%征收率应税情况)

情形四:季度销售额超过45万并开具增值税专用发票

一、季度销售额未超45万元,且未开具增值税专用发票

例1:公司A为小规模纳税人,选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票合计40万元。

分析:纳税人季度销售额40万,未超过45万,按照国家税务总局公告2022年第6号的规定,增值税小规模纳税人发生增值税应税销售行为,合计月销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

(1)若公司A为非个体户

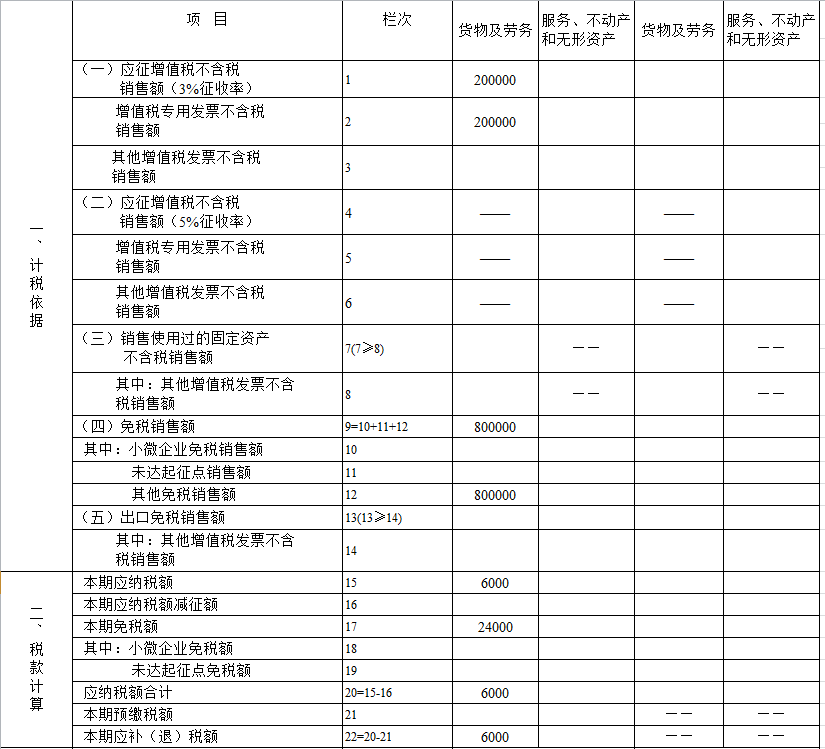

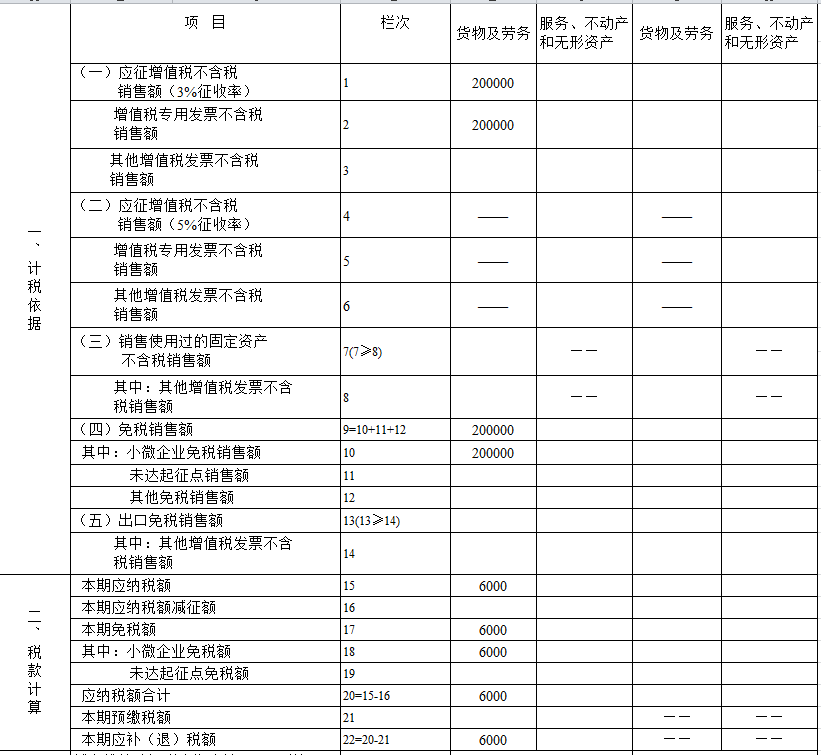

申报表填写如下:

(2)若公司A为个体户

申报表填写如下:

二、季度销售额未超45万元,但有开具增值税专用发票

例2:公司A为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票合计20万元,同时放弃免税还开具了价税合计20.6万的3%的专票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

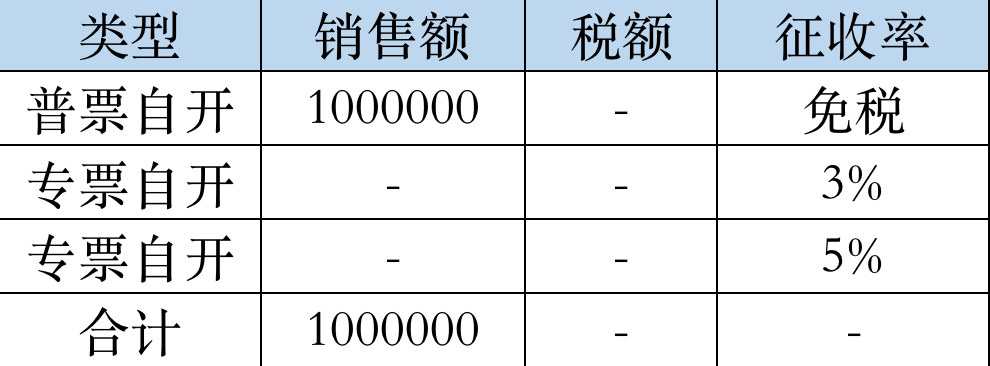

纳税人季度销售额40万,专票部分纳税,普通发票部分免税。本期缴纳增值税6000元。

纳税人季度销售额40万,未超过45万,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

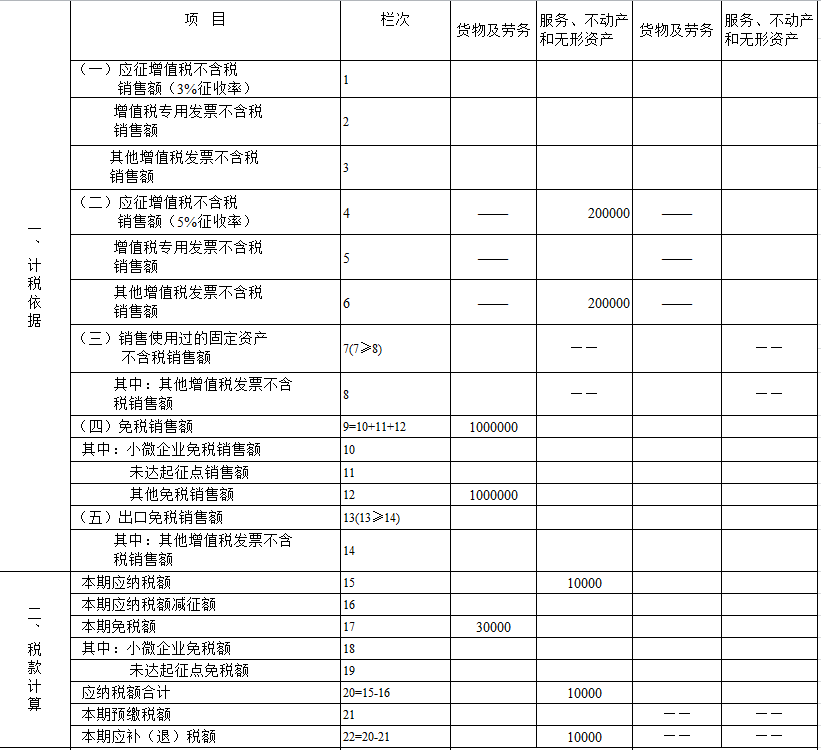

申报表填写如下:

三、季度销售额超过45万元,但未开具增值税专用发票

例3:公司A为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票价税合计100万元。

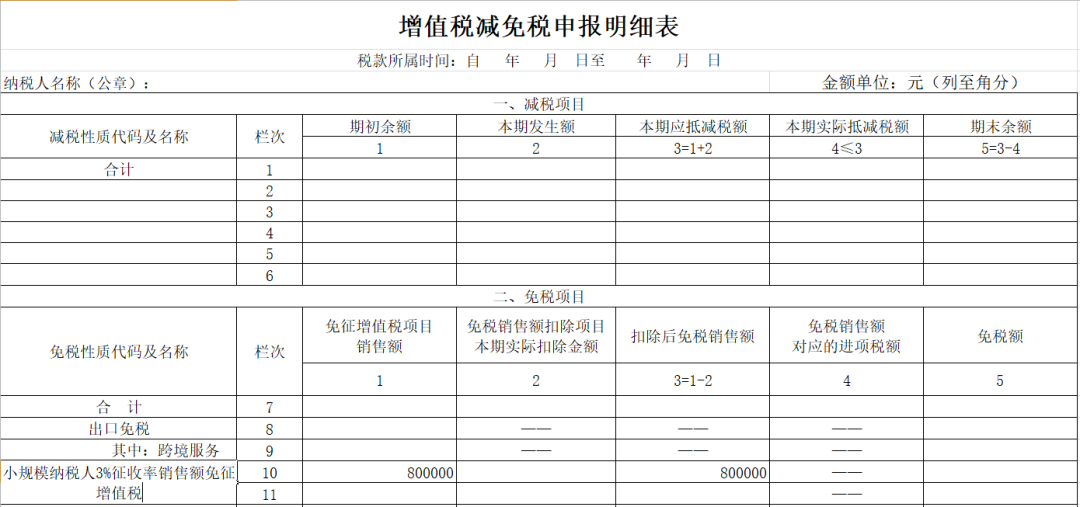

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税销售额100万,合计月销售额超过15万元(季度45万),免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

申报表填写如下:

例4:公司B为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票价税合计100万元,同时出租房屋价税合计21万,开具5%的增值税普通发票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

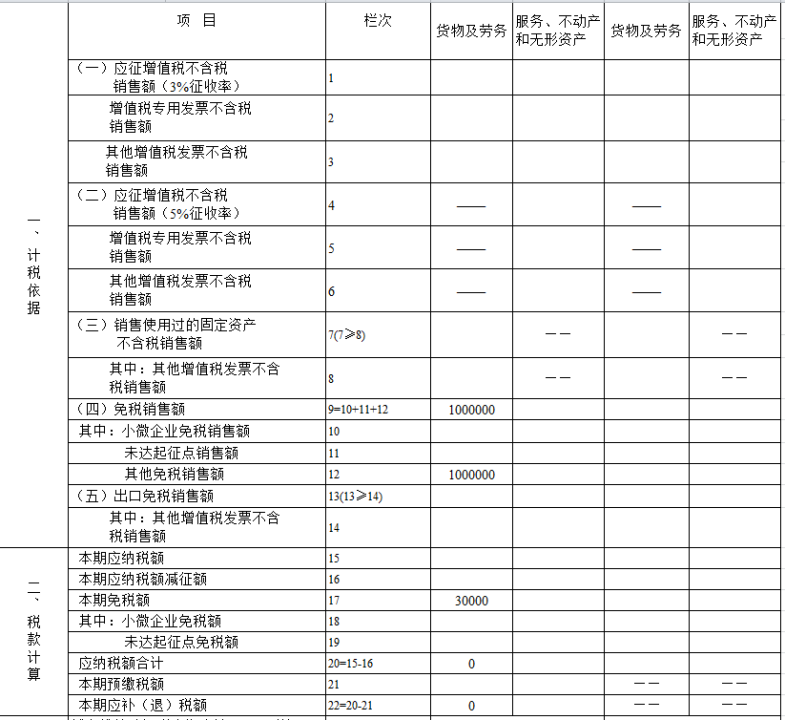

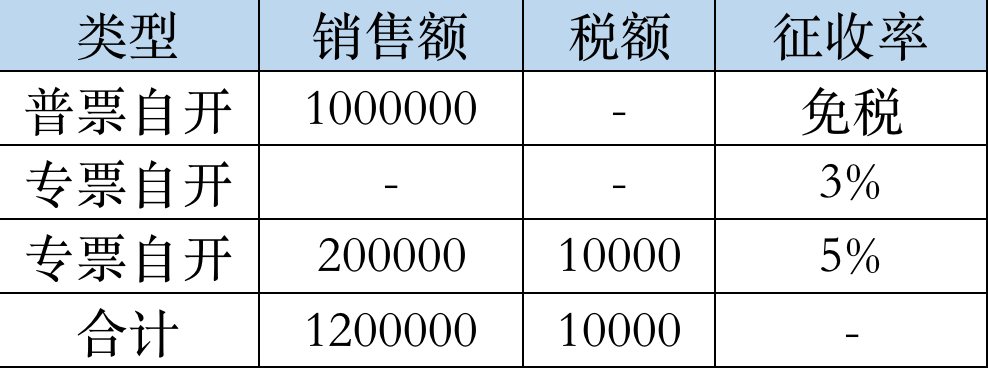

纳税人季度销售额120万,超过45万免税。5%的出租不动产不能享受免税。

合计月销售额超过15万元的(季度45万),免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

申报表填写如下:

四、季度销售额超过45万元,并开具增值税专用发票

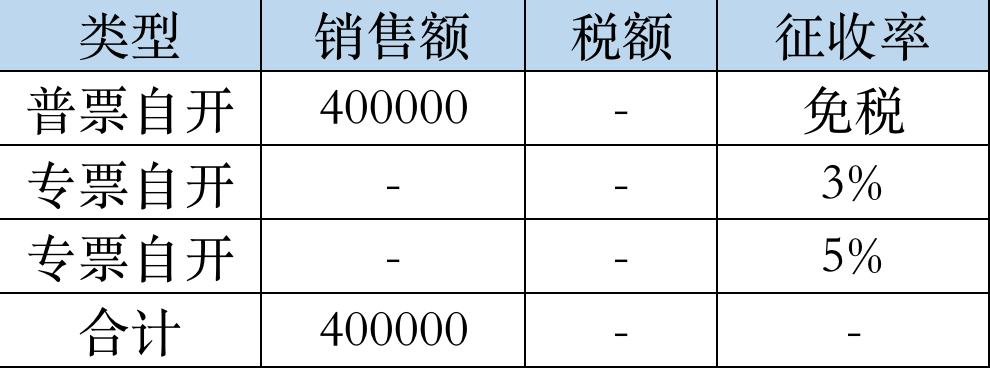

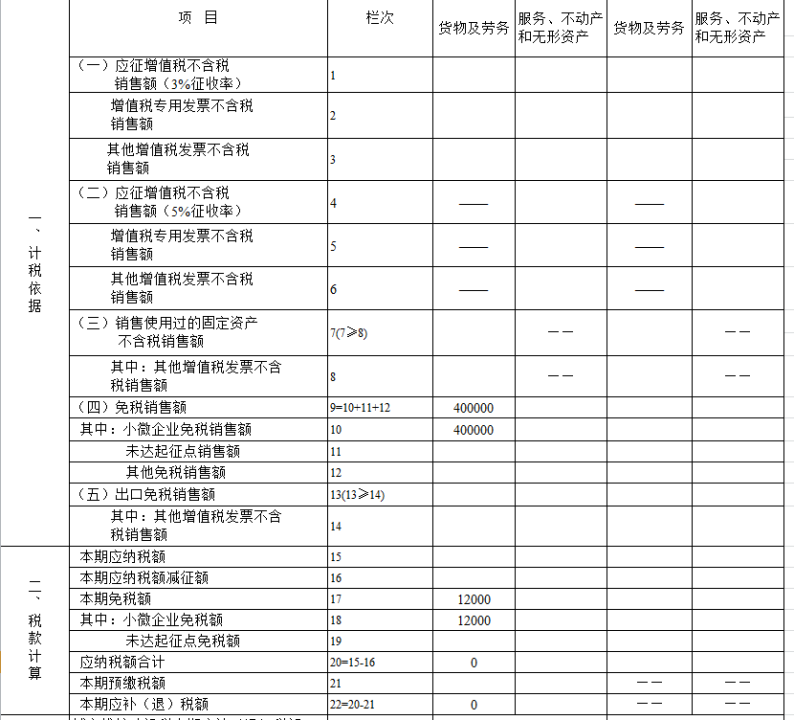

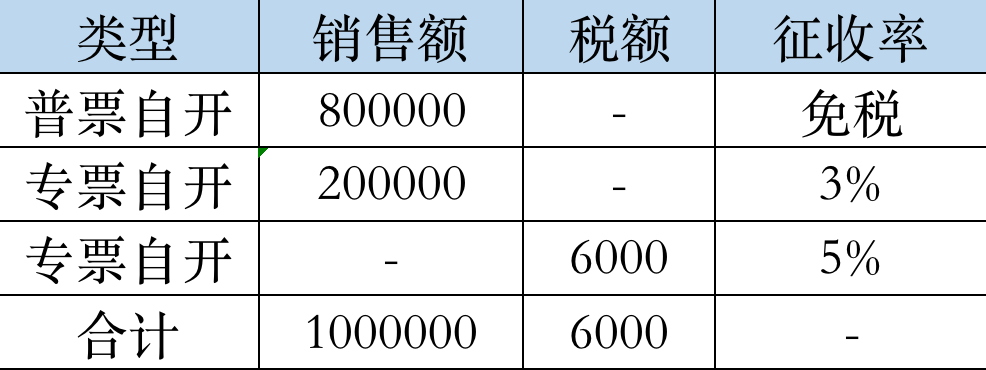

例5:公司A为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票80万元,同时放弃免税开具了价税合计20.6万元的3%的专票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

纳税人选择放弃免税并开具增值税专用发票的,应开具征收率为3%的增值税专用发票,按3%交税。

纳税人本期交税6000元。

合计月销售额超过15万元的(季度45万),免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

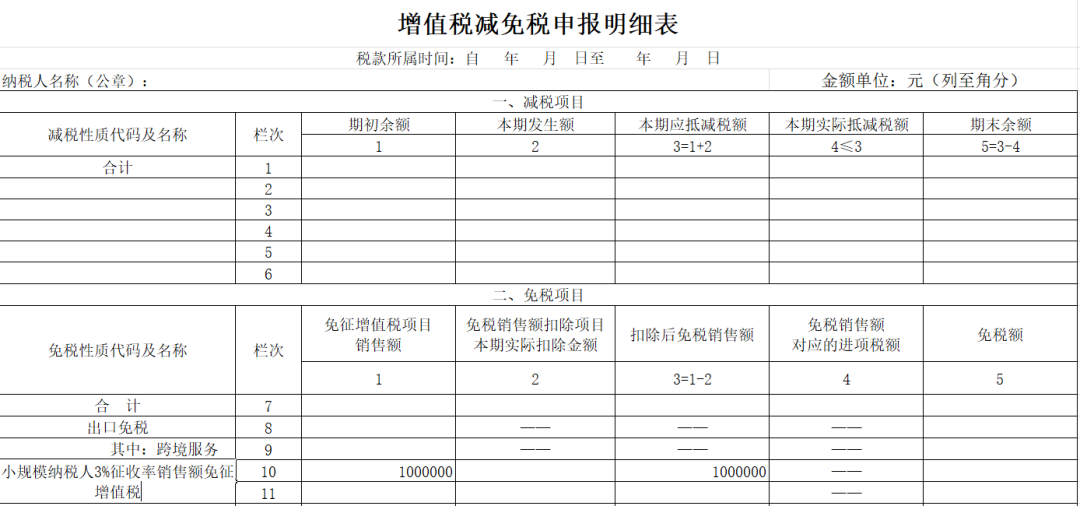

申报表填写如下: