1. 问:委托研发中,如果委托方没有加计扣除,是否可以由受托方进行加计扣除?

答:不可以。

研发活动发生费用是指委托方实际支付给受托方的费用。无论委托方是否享受研发费用税前加计扣除政策,受托方均不得加计扣除。

2. 问:委托外部机构或个人进行研发活动所发生的费用可以全额加计扣除吗?

答:不可以。

企业委托外部机构或个人进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方研发费用并计算加计扣除。

委托外部研究开发费用实际发生额应按照独立交易原则确定。

3. 问:委托研发受托方是否都要向委托方提供研发费用明细?

6.答:不是。

委托方委托关联方开展研发活动的,受托方需向委托方提供研发过程中实际发生的研发项目费用支出明细情况。

委托方委托非关联方开展研发的,受托方无需向委托方提供研发过程中实际发生的研发项目费用支出明细情况。

4. 问:委托境外发生的研发费用可以加计扣除吗?

答:可以。

委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。

委托境外研发费用不超过境内符合条件的研发费用三分之二的部分,可以按规定在企业所得税前加计扣除。

委托境外进行研发活动不包括委托境外个人进行的研发活动。也就是说,要比较实际发生额的80%和境内符合条件的研发费用的三分之二,按照孰小值计算加计扣除金额。

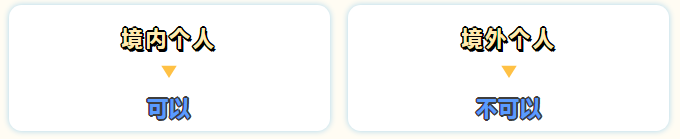

5. 问:委托个人发生的研发费用是否可以加计扣除?

答:境内个人可以境外个人不可以委托境内个人研发的,应凭个人出具的发票等合法有效凭证在税前加计扣除。

委托境外进行研发活动不包括委托境外个人进行的研发活动,因此委托境外个人发生的研发费用不可以加计扣除。

6. 问:委托研发合同未经科技行政主管部门登记,可以享受加计扣除吗?

答:不可以。

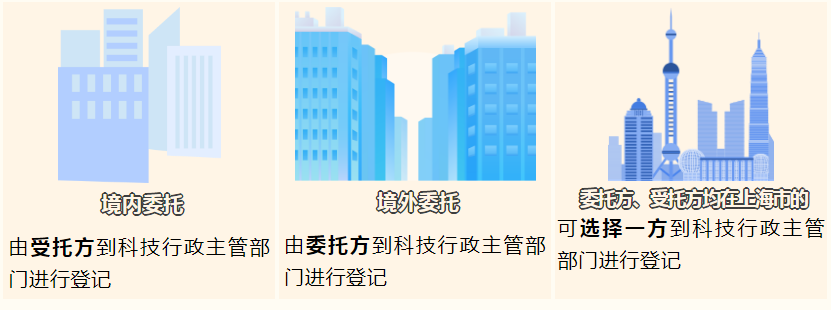

委托研发、合作研发的合同需经科技主管部门登记。未申请认定登记和未予登记的技术合同,不得享受研发费用加计扣除优惠政策。

境内委托,由受托方到科技行政主管部门进行登记;

境外委托,由委托方到科技行政主管部门进行登记;

委托方、受托方均在上海市的,可选择一方到科技行政主管部门进行登记。

7. 问:委托境外研发享受加计扣除优惠政策需要留存哪些备查资料?

答:①企业委托研发项目计划书和企业有权部门立项的决议文件

②委托研究开发专门机构或项目组的编制情况和研发人员名单

③经科技行政主管部门登记的委托境外研发合同

④“研发支出”辅助账及汇总表

⑤委托境外研发银行支付凭证和受托方开具的收款凭据

⑥当年委托研发项目的进展情况等资料

企业如果已取得地市级(含)以上科技行政主管部门出具的鉴定意见,应作为资料留存备查。

政策依据:

1. 《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)

2. 《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)

3. 《国家税务总局关于企业研究开发费用税前加计扣除政策有关问题的公告》(国家税务总局公告2015年第97号)

4. 《财政部 税务总局 科技部关于企业委托境外研究开发费用税前加计扣除有关政策问题的通知》(财税〔2018〕64号)